千讯咨询发布的《中国安全阀市场前景调查分析报告》显示,安全阀下游行业主要包括天然气、石油、化工、电力、造纸、制药等行业,安全阀需求与下游行业固定资产投资密切相关,下游行业景气度的提高将会带动相关固定资产投资的增加,进而带动安全阀需求的增长。现针对天然气、石油、化工和电力领域来进行分析。

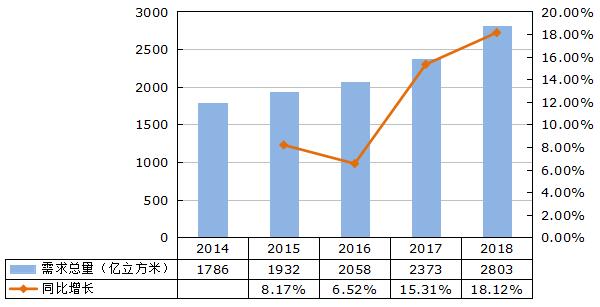

2014年我国天然气进口气量增速减缓,天然气需求量增速放缓,消费结构不断优化,市场供需处于基本平衡状态,我国天然气需求总量为1786亿立方米;2015年进口气量增速减缓,天然气需求量增速放缓,市场供需处于弱平衡状态。国内天然气价格市场化改革提速,2015年4月和11月两次调整价格,存量气和增量气价格实现并轨,非居民用气门站价格大幅下调;石油天然气交易中心建设稳步推进,2015年需求总量为1932亿立方米,同比增速为8.17%;2016年,国内天然气需求量持续中低速增长,进口天然气量快速增长,市场供需处于总体宽松状态。国家加快天然气市场化改革进程,出台管输价格监管政策,全面放开化肥用气价格,上海石油天然气交易中心正式上线运行,市场决定价格作用明显增强,2016年需求总量为2058亿立方米,同比增速为6.52%;2017年,天然气消费增速重回两位数,需求总量为2373亿立方米,同比增速为15.31%;2018年,天然气消费保持强劲增长,需求总量为2803亿立方米,同比增速为18.12%。

2014-2018年天然气产业需求总量及增速

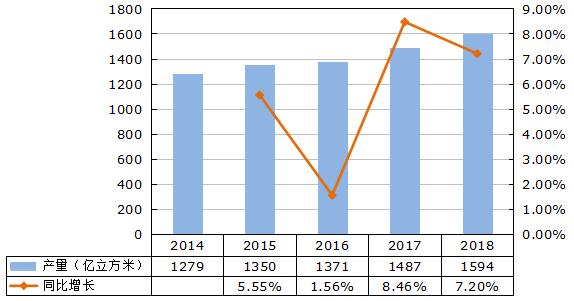

据国家发改委资料显示,2014年,国内天然气产量1,279亿立方米;2015年,国内天然气产量稳定增长,2015年国内天然气产量1,350亿立方米,比上年同期增长5.55%;2016年,国内天然气产量稳定增长,但增速继续回落,2016年国内天然气产量1,371亿立方米,比上年同期增长1.56%;2017年,天然气消费增速重回两位数,国内天然气产量快速增长,2017年国内天然气产量1,487亿立方米,比上年同期增长8.46%;2018年,天然气消费保持强劲增长,国家天然气价格市场化步伐提速,实施居民和非居民天然气门站价格并轨,中间管输环节的价格监管进一步加强,上海石油天然气交易中心开展LNG接收站窗口期交易,重庆石油天然气交易中心开展国际LNG交易,2018年国内天然气产量1594亿立方米,比上年同期增长7.2%。

2014-2018年天然气产业生产总量及增速

2013年-2018年中国天然气的进口数量整体呈上升趋势,增长401.89%;2018年中国天然气进口量为9039万吨,同比增长31.9%。

从金额方面来看,2014年-2015年中国天然气进口金额下降,2016年-2018年中国天然气进口金额增长;2018年中国天然气进口金额为38479.6百万美元,同比增长65.3%。

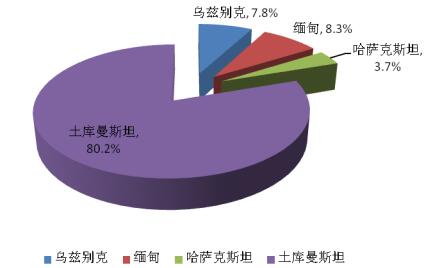

我国2018年我国天然气进口结构及占比

2018年进口PNG区域来源

2018年进口LNG区域来源

“十三五”期间,受2014与2015年天然气消费增速收窄以及“管网剥离”预期影响,我国天然气管道建设进度滞后。我国《天然气发展十三五规划》提出到2020年全国干线管道总里程达到10.4万公里,干线输气能力超过4000亿立方米/年,管道总里程年均增速为10.2%。实际截至2018年底全国已建成投产天然气长输管道7.6万千米,2015-2018年年均增速仅为5.9%,管道建设进度目前滞后于“十三五”规划的目标。“十三五”是我国天然气管网建设的重要发展期,国家鼓励各种主体投资建设天然气管道。

一是要完善西北战略通道、东北战略通道、西南战略通道以及海上进口通道,四大进口通道重点项目建设。二是提高干线管输能力。加快向京津冀地区供气管道建设,增强华北区域供气和调峰能力。完善沿长江经济带天然气管网布局,提高国家主干管道向长江中游城市群供气能力。根据市场需求增长安排干线管道增输工程,提高干线管道输送能力。三是加强区域管网和互联互通管道建设。进一步完善主要消费区域干线管道、省内输配气管网系统,加强省际联络线建设,提高管道网络化程度,加快城镇燃气管网建设。建设地下储气库、煤层气、页岩气、煤制气配套外输管道。强化主干管道互联互通,逐步形成联系畅通、运行灵活、安全可靠的主干管网系统。

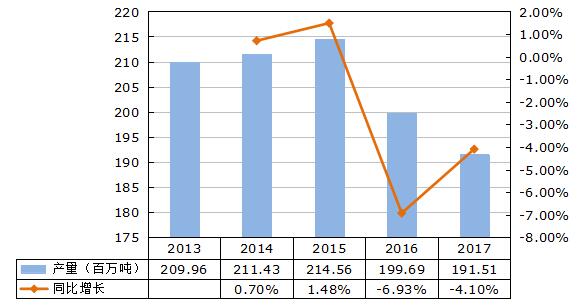

2013年我国石油产量为209.96百万吨,2014年我国石油产量为211.43百万吨,同比增长0.70%,2015年我国石油产量为214.56百万吨,同比增长1.48%,2016年我国石油产量为199.69百万吨,同比增长-6.93%,2017年我国石油产量为191.51百万吨,同比增长-4.10%。

2013-2017年我国石油产量

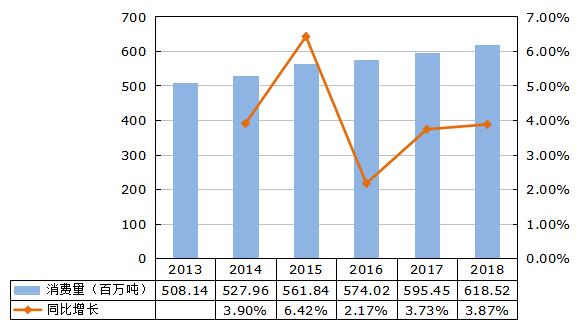

2013年我国石油消费量为508.14百万吨,2014年我国石油消费量为527.96百万吨,同比增长3.90%,2015年我国石油消费量为561.84百万吨,同比增长6.42%,2016年我国石油消费量为574.02百万吨,同比增长2.17%,2017年我国石油消费量为595.45百万吨,同比增长3.73%,2018年我国石油消费量为618.52百万吨,同比增长3.87%。

2013-2018年我国石油消费量

2018年我国石油化工行业企业市场份额

随着我国经济水平的不断提高,居民消费需求也在不断增长,对石化产品的消费量相应提高,在多方面因素作用下,石油化工行业有望继续保持稳定发展态势,并由石化产业大国向强国迈进。

为此,我国政府制定了石油化工行业各领域发展目标。其中,《石化和化学工业发展规划(2016-2020年)》指出,“十三五”期间石化和化学工业增加值年均增长8%,销售利润率小幅提高,2020年达到4.9%。

《石油发展“十三五”规划》指出,“十三五”期间,年均新增探明石油地质储量10亿吨左右。2020年国内石油产量2亿吨以上,构建开放条件下的多元石油供应安全体系,保障国内2020年5.9亿吨的石油消费水平。“十三五”期间,建成原油管道约5000公里,新增一次输油能力1.2亿吨/年;建成成品油管道12000公里,新增一次输油能力0.9亿吨/年。到2020年,累计建成原油管道3.2万公里,形成一次输油能力约6.5亿吨/年;成品油管道3.3万公里,形成一次输油能力3亿吨/年。

2020年中国石油主要发展目标

我国是公认的化工大国,15年全球产量占比36%,绝大多数化工品产能都已居于世界第一。可是全球化工50强却只有中石化上榜,难免给人以大而不强之感,甚至有观点认为我国龙头企业未来几年也只能达到海外可比公司上世纪50-60年代的水平。但对任何产业而言,大都是强的基础,先有高产量和高营收才能有其后的高利润和高附加值。

化学工业在各国的国民经济中占有重要地位,是许多国家的基础产业和支柱产业。化学工业的发展速度和规模对社会经济的各个部门有着直接影响,世界化工产品年产值已超过15000亿美元。由于化学工业门类繁多、工艺复杂、产品多样,生产中排放的污染物种类多、数量大、毒性高,因此,化学工业是污染大户。同时,化工产品在加工、贮存、使用和废弃物处理等各个环节都有可能产生大量有毒物质而影响生态环境、危及人类健康。化学工业发展走可持续发展道路对于人类经济、社会发展具有重要的现实意义。

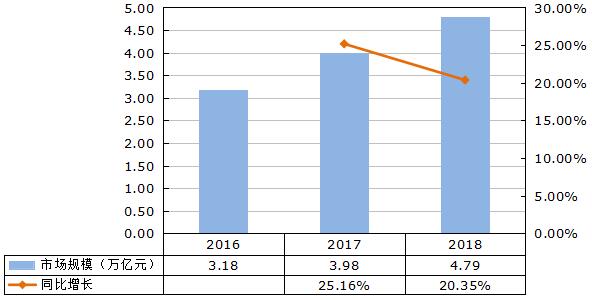

2016-2018年我国化工行业市场规模及增速情况

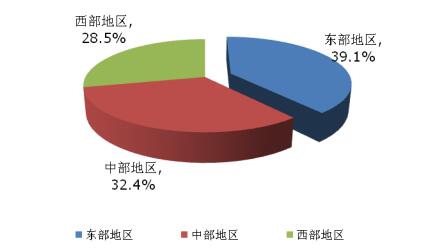

2018年我国化工园区按地区分布

从世界范围来看,中国化学工业总量占全球的33.2%,也就是说当前我国化学工业在世界上是三分天下有其一,美国占全球的14.8%,日本为5.8%,德国为4.7%,韩国为4.2%,连同中国这5个国家占了世界总量的近2/3,其余的1/3分布在100多个国家里。

经过20多年发展,我国化工已积累了相当的实力,尤其是近几年技术提升速度极快,各个子行业都不断有世界级装置投产,无论是规模还是先进性都居于全球前列,随着盈利的大幅改善,未来技术升级速度还会更快。同期欧美企业却受制于金融危机的影响,普遍削减了资本开支,装置不断老化,新产品研发也趋于停滞,对我国的优势大幅削弱。

21世纪精细化工的发展趋势。精细化工是综合性较强的技术密集型工业,近年来全球各个国家特别是工业发达国家都把发展精细化工产品作为传统化工产业结构升级调整的重点发展战略之一,其化工产业均向着“多元化”及“精细化”的方向发展。

多年来,我国重视精细化工行业的发展,把精细化工作为化学工业发展的战略重点之一,列入多项国家发展计划,从政策和资金上予以倾斜支持。随着科研力量及产能的提升,我国精细化工行业已得到迅速发展,精细化率不断提升。目前精细化工细分品种与日俱增,其产能、产量、品种和生产厂家仍在不断增长。

尽管如此,与化学工业发展历史更加悠久的发达国家相比,我国精细化工产品的整体技术水平仍然偏低,精细化工行业的核心技术与国际先进水平还存在一定差距,高性能、功能化和高附加值的精细化学品进口依存度仍然较高。相比发达国家的精细化率水平,我国的精细化工行业仍具有较大的提升空间。

随着我国经济的稳定增长、工业化及信息化进程的不断深入、产业结构的调整升级,尤其是国家对精细化工行业的高度重视,未来我国精细化工行业将迎来良好机遇和广阔空间。

电力行业的发展是一国经济发展重要的动力源泉和基本保障,2009—2016年我国不断加大在电力建设上的投资规模,2015年我国电力建设投资实现了跨越式的增长,达到8694亿元,较上年同比增加11.98%,至2016年电力投资规模继续扩大,达到8840亿元。2017年,随着,国内电力投资的沉淀化发展,其投资规模有所下降至8014亿元,较上年同比下降9.34个百分点。

全国电力建设累计完成投资额及增长情况

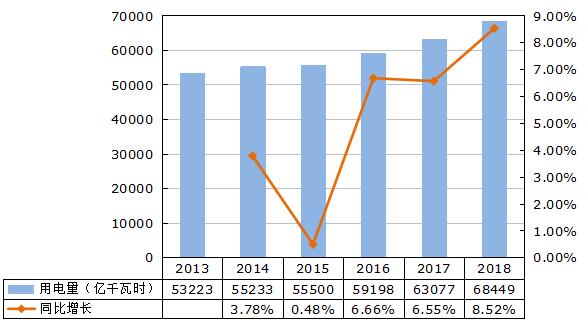

2018年,全国GDP同比增长6.6%,增速保持平稳,全国电力供需总体宽松。全社会用电量68,449亿千瓦时,同比增长8.5%,比上年提高1.9个百分点。

全社会用电量及同比变化情况

2018年底,全国发电装机容量持续增长达到19亿千瓦,其中火电11.4亿千瓦、水电3.5亿千瓦、并网风电1.8亿千瓦,非化石能源发展迅速,发电装机比重约占40%;总装机容量较2013年全国发电装机容量124738万千瓦实现大幅增长。

③全国发电设备平均利用小时数增长

2018年,全国6000千瓦及以上电厂发电设备平均利用小时数为3862小时,同比增加73小时;其中,火电利用小时为4361小时,同比增加143小时;水电利用小时为3613小时,同比增加16小时;风电2095小时,同比增加146小时。

2018年电力投资分布情况

未来我国经济增长将会逐步放缓,但经济产出总量预期仍会持续增加,同时电能替代深入推进将促进电气化水平不断提高,产出效应和电气化效应仍会对用电量增长形成较强拉动作用,但长期来看拉动作用会逐步减弱。未来我国经济发展的质量将不断提升,创新、制度和效率等在未来经济增长中将扮演日益重要的角色,三大产业结构以及各产业内部结构不断优化,生产效率和用电效率不断提高,经济发展的电力需求弹性逐步降低,结构效应和效率效应对用电量增长形成较强的抑制作用。当经济发展到一定阶段,拉动作用与抑制作用趋于平衡,经济增长与电力需求将逐步脱钩。

我国电力需求仍有较大的增长潜力,仍处于刚性增长阶段。从长期来看,我国经济增长将不可避免地放缓,同时经济发展质量不断提升,生态环境约束不断增强,以节约优先为核心的能源消费革命深入推进,生产、服务和生活用能将更加高效节约,经济社会发展的电力需求弹性逐步降低,甚至可能出现脱钩。

相关研究报告

中国安全阀市场调查研究报告

中国安全阀行业调查研究及投资价值分析报告

中国安全阀行业信贷风险分析年度报告